Senarai contoh syarat potongan cukai & resit yang boleh claim lhdn melalui pengecualian cukai 2024, rebat dan Pelepasan Cukai Pendapatan 2024 untuk e-filing 2025. Teruskan membaca…

Disebabkan kita bergelar rakyat Malaysia, kita mempunyai tanggungjawab untuk membayar cukai kepada sesiapa yang melepasi syarat cukai pendapatan & windfall tax pada kadar yang telah ditetapkan oleh kerajaan yang mana diuruskan oleh Lembaga Hasil Dalam Negeri.

Proses untuk declare cukai dan membayar cukai pendapatan dipermudahkan dengan ada sistem online yang dinamakan sistem online iaitu, lhdn e filing.

Anda boleh mengurangkan bayar hasil LHDN berdasar kadar cukai pendapatan, kami sarankan anda untuk semak dan perhatikan senarai potongan dan pelepasan cukai pendapatan untuk individu pemastautin 2024 tahun taksiran 2025. Dalam pada masa yang sama jelas mana satu yang anda dapat tuntut dan claim dengan betul dan maksimakan jumlah dan kadar pelepasan cukai pendapatan yang layak.

Adakah terdapat perubahan dan perbezaan berbanding senarai perlepasan cukai tahun sebelum ini? Kami ada kongsi senarai untuk berapa cukai pendapatan yang dapat dijimatkan tahun 2025 seperti di bawah ini termasuk sspn i plus login untuk dapat potongan dan pengecualian dan rebat cukai individu

Senarai Pelepasan Cukai Pendapatan 2024 untuk e-filing 2025

Ini adalah senarai pengecualian dan pelepasan rebat cukai LHDN 2024 untuk e-filing 2025 dan rebat yang terkini berdasarkan portal rasmi Lembaga Hasil Dalam negeri LHDN dan juga berdasarkan pengumuman Perdana Menteri Malaysia melalui intipati pembentangan Bajet.

1) Pelepasan Cukai SSPN

Anda letakkan berapa banyak pun. Yang akan diambil kira adalah jumlah yang anda masukkan ke dalam akaun sspn prime tolak dengan jumlah yang anda keluarkan sepanjang tahun 2023

Jikalau anda masuk simpan pada bulan Januari (RM7 ribu), Mac (RM3 ribu), November (RM5 ribu) dan pada bulan Disember anda keluarkan RM6 ribu. Berapa jumlah yang anda dapat pelepasan?

- RM7 ribu + RM3 ribu + RM5 ribu – RM6 ribu = RM9 ribu

- Tetapi disebabkan LHDN tetapkan RM8 ribu sahaja nilai maksimum untuk anda dapat pengecualian cukai sspn dengan lhdn, maka anda hanya dapat pelepasan cukai sspn RM8 ribu. Jelas?

BACA SINI >> Cara daftar lhdn kali pertama

2) Contoh Pelepasan Cukai Gaya Hidup LHDN

- Pengecualian untuk gaya hidup income tax MAKSIMUM RM2500

Jikalau pada tahun 2024 anda ada beli barang untuk diri anda, isteri anda ataupun anak anda seperti senarai di atas ini anda layak dapat lhdn pelepasan cukai dan income tax gaya hidup semasa isi efiling. Lebih daripada nilai ini tidak dikira. Sekali lagi maksimum.

- Bahan bacaan seperti Buku, jurnal, majalah, suratkhabar

- Pelepasan cukai pembelian komputer peribadi (laptop), telefon pintar smartphone atau tablet

- Sertai keahlian gym (gimnasium), beli peralatan sukan. Contoh pembelian peralatan sukan lhdn 2023 yang dikecualikan cukai adalah termasuk pembelian peralatan sukan seperti bola sepak, reket badminton, bulu tangkis, bola golf, reket tenis dan lain2

- Pengecualian dan pelepasan cukai bayaran bil bulanan untuk langganan internet (atas nama sendiri) dengan Unifi, Maxis, Digi, Umobile, TIME Dot COM, Celcom dan lain-lain lagi

Yang paling penting perbelanjaan gaya hidup – perbelanjaan untuk kegunaan / manfaat diri sendiri, suami / isteri atau anak hendaklah disimpan dengan baik resit perbelanjaan yang sah bagi memudahkan urusan perlepasan cukai.

SUMBER: akta pembangunan sukan 1997 pelepasan cukai 2025.

3) Pelepasan Cukai Yuran Taska, Pusat Asuhan, Tadika

Ibu Bapa terpaksa pergi kerja, tiada pilihan lain terpaksa hantar anak ke pusat asuhan kanak kanak dan pusat taska seluruh Malaysia yang berdekatan dengan tempat kerja.

Bagi meringankan beban ibu bapa, kerajaan memberikan pelepasan cukai bagi yuran pendaftaran anak anda ke pusat taska anak, pusat asuhan kanak kanak dan prasekolah atau tadika yang daftar dengan jkm.

- Jumlah relief lhdn (maksimum) : RM1 ribu sahaja

Sokongan perlu diberikan untuk tuntutan lepasan cukai di bawah kategori ini :

- Resit pembayaran yuran bulanan, pendaftaran tahunan yang dikeluarkan oleh taska / tadika /asuhan tersebut. Pastikan ia daftar dengan JKM.

- Dokumen kelahiran anak (MyKid atau sijil kelahiran)

4) Pelepasan Cukai Individu

Pelepasan cukai pendapatan individu dihadkan sebanyak RM9000.

Secara automatik, anda akan dapat pelepasan cukai pendapatan secara automatik sebanyak setiap kali isi e filing LHDN sekaligus claim rebat cukai individu.

5) Pelepasan Cukai Ibu Bapa dari LHDN

- MAKSIMUM RM5000 @ RM3,000

Jikalau pengamal perubatan yang berdaftar dengan Majlis Perubatan Malaysia (MPM) ada mengesahkan sebarang keadaan kesihatan ibu bapa anda, setiap rawatan yang dibelanjakan dan keperluan peralatan di Malaysia atau kos penjagaan ibu bapa anda berserta bukti dokumen atau resit, anda berhak menuntut maksimum perlepasan cukai sebanyak RM5 ribu.

Ataupun jikalau ibu bapa sihat walafiat, anda boleh juga menuntut pelepasan sebanyak RM1500 bagi ibu dan RM1500 bagi bapa anda. Pastikan tiada adik beradik lain yang membuat tuntutan pada masa yang sama.

Walaubagaimanapun, syarat-syarat yang berikut perlu dipenuhi untuk tuntutan di bawah ini :

- Anak kandung dan anak angkat yang diiktiraf undang-undang sahaja boleh melakukan tuntutan ini. Tidak dibenarkan untuk tuntutan ke atas ibu atau bapa tiri.

- Tuntutan bagi bahagian (a) penjagaan ibu bapa yang memerlukan rawatan perubatan, khidmat penjagaan khas, keperluan khas sepertimana yang diterangkan di atas tidak dilakukan tuntutannya.

- Perlu dibahagikan sama rata amaun potongan tersebut mengikut bilangan individu yang menuntut berhubung ibu atau bapa yang sama, jika lebih daripada seorang individu menuntut pelepasan ini. Contohnya, tuntutan RM3,000 ke atas kedua ibu bapa yang sama oleh 3 orang adik beradik, maka pelepasan RM1,000 sahaja layak dituntut setiap orang.

- Hanya ke atas ibu dan/atau bapa berusia 60 tahun atau ke atas (pada bila-bila masa dalam tahun taksiran), dan bermastautin di Malaysia.

- Tidak melebihi RM24000 seorang bagi tahun taksiran berkenaan bagi pendapatan tahunan (daripada semua punca sama ada dikenakan cukai atau tidak) setiap ibu atau bapa.

Hanya layak bagi kategori adalah bagi perbelanjaan yang dikeluarkan ke atas ibu bapa kandung dan juga ibu bapa angkat (yang disahkan oleh pihak berkuasa, jika individu adalah anak angkat)

Dalam pelepasan kategori ini, ibu bapa tiri adalah tidak tergolong.

6) Pelepasan LHDN OKU

- MAKSIMUM RM6 ribu

Jikalau ada beli kerusi roda, katil untuk kalangan yang termasuk dalam kumpulan orang kurang upaya (OKU) anda layak minta potongan cukai pendapatan dengan pengecualian maksimum sebanyak RM6 ribu dari lhdn

Tidak cukup dengan itu, setiap oku dapat terus pengecualian sebanyak tambahan RM6 ribu lagi.

Kepada ibu bapa yang mempunyai/menjaga anak OKU yang belum berkahwin, berumur 18 tahun ke atas, dan syarat-syarat berikut di bawah dipenuhi, maka diberikan tambahan pelepasan sebanyak RM8,000 ke atas seorang anak :

- Pengajian tinggi sepenuh masa diikuti (diploma, ijazah, sarjana muda) di kolej, universiti atau institut pelajaran lain yang serupa dengannya di Malaysia

- Kursus sepenuh masa di luar Malaysia di peringkat ijazah diikuti (termasuklah di peringkat sarjana atau kedoktoran)

- Kursus dan institusi pengajian tinggi diiktiraf oleh pihak berkuasa Kerajaan yang berkaitan

- Untuk memperoleh kelayakan perdagangan atau profesion di Malaysia, individu berkhidmat di bawah indentur atau satu ikatan artikel

7) Contoh Pelepasan Cukai Yuran Pengajian LHDN

- MAKSIMUM RM7 ribu

Jikalau anda sambung belajar di peringkat diploma ataupun ijazah sarjana muda di kursus pengajian anda dapat pelepasan yuran pengajian sendiri sebanyak RM7 ribu di e filing

ataupun anda ada sambung belajar di peringkat sarjana ataupun doktor falsafah (PHD) di sebarang jurusan dengan duit sendiri juga, anda dapat pengecualian untuk Yuran Sambung Belajar Sendiri sebanyak RM7 ribu

Syarat-syarat ini hendaklah dipatuhi untuk layak mendapat pelepasan ini :

- Pengajian di mana-mana badan profesional di Malayisa atau institusi tempatan yang Kerajaan Malaysia iktiraf (Kementerian Pengajian Tinggi) atau diluluskan oleh Menteri Kewangan. Laman web rasmi kementerian di www.mohe.gov.my boleh dirujuk.

- Hanya untuk bidang perakaunan, undang-undang, kewangan Islam yang diluluskan oleh Bank Negara Malaysia atau Suruhanjaya Sekuriti, vokasional, saintifik, teknikal, industri atau teknologi sahaja bagi pengajian peringkat tertiari (selain Sarjana dan Doktor Falsafah).

- Sebarang kursus pengajian atau sebarang bidang adalah dibenarkan bagi pengajian peringkat lanjutan (Sarjana dan Doktor Falsafah)

8) Pelepasan Belanja Penyakit Kritikal & Serius

- MAKSIMUM RM6 ribu

Pelepasan diberikan bagi perbelanjaan perubatan bagi penyakit serius atau sukar diubati sama ada dihidapi diri sendiri (ke atas diri sendiri), suami / isteri atau anak pasangan.

Penyakit serius adalah termasuk sindrom Parkinson, sindrom Kurang Daya Ketahanan (AIDS), leukemia, penyakit buah pinggang, barah dan lain-lain penyakit yang serupa.

‘Lain-lain penyakit yang serupa’ termasuk pulmonari hypertension, serangan jantung, penyakit hati kronik, trauma kepala dengan defisit neurologikal, fulminant viral hepatitis, melepuh dan melecur yang keterlaluan, ketumbuhan otak dan kecacatan kepada pembuluh darah, pemotongan kaki dan / atau tangan dan pemindahan organ utama.

Semua resit rawatan perubatan serta surat perakuan yang dikeluarkan oleh pengamal perubatan yang berdaftar dengan Majlis Perubatan Malaysia (MPM) hendaklah disimpan untuk tujuan rekod dan dokumentasi.

9) Pelepasan Beli Peralatan Sokongan khas

- MAKSIMUM RM6,000

Pelepasan dan pengecualian cukai 2023 boleh dituntut jika ada membuat pembelian peralatan sokongan khas bagi orang kelainan upaya (OKU) sama ada untuk kegunaan ibu atau bapa, diri sendiri, pasangan atau anak.

Mestilah mendaftarkan diri orang yang menggunakan peralatan tersebut dengan Jabatan Kebajikan Masyarakat (JKM) sebagai OKU dan ini adalah syarat utamanya.

Antara alat sokongan asas yang dibenarkan adalah seperti :

- kaki palsu

- kerusi roda

- mesin hemodialisis dan alat pendengaran, tetapi tidak termasuk kanta lekap dan cermin mata.

10) Pelepasan Medical Checkup (Pemeriksaan Kesihatan)

- MAKSIMUM RM6000 (RM500 setiap seorang)

Pelepasan dibenarkan bagi pemeriksaan perubatan penuh atau medical checkup yang dilakukan untuk diri sendiri, pasangan atau anak-anak.

Sebagai contoh, jika perbelanjaan rawatan perubatan sebanyak RM6,500 dibuat dalam tahun taksiran yang sama dan RM1,000 untuk pemeriksaan perubatan untuk diri sendiri dan pasangan, maka hanya layak menuntut pelepasan sehingga RM6,000 sahaja.

11) Pelepasan Pembelian Peralatan Penyusuan LHDN

Kategori pelepasan ini adalah khas untuk pembayar cukai wanita sahaja, yang mana memenuhi syarat-syarat yang berikut :

- Merupakan ibu yang menyusukan anak

- Disokong dengan resit pembelian yang sah

- Perbelanjaan dilakukan bagi mendapatkan peralatan penyusuan untuk kegunaannya bagi menyusukan anaknya yang berumur 2 tahun dan ke bawah.

Yang layak mendapat pelepasan bagi peralatan penyusuan ibu adalah :

- Bekas penyimpanan dan pengumpulan susu (breast milk collection and storage equipment)

- Pek ais dan set pam susu (ice pack & breast pump kit)

- Beg penyejuk atau set penyejuk (cooler set/bag)

Walaupun pembelian dilakukan untuk menyusukan lebih daripada seorang anak, jumlah pelepasan yang diberikan adalah sehingga RM1,000 sahaja.

Malah, hanya dibenarkan sekali setiap 2 tahun taksiran bagi pelepasan ini.

Maksudnya, tidak layak untuk membuat tuntutan bagi tahun semasa jika tahun lepas telah membuat tuntutan untuk kategori ini.

12) Pelepasan Bayaran Alimoni Kepada Isteri atau Bekas Isteri

Butiran pelepasan suami / isteri / bayaran alimoni kepada bekas isteri seperti di bawah ini

Suami boleh menuntut pelepasan ke atas isteri sebanyak RM4,000 bagi isteri yang tidak bekerja atau mempunyai jumlah pendapatan yang tidak mencapai jumlah minimum dikenakan cukai.

Sebanyak RM4,000 juga boleh boleh dituntut isteri ke atas suami, jika suami tidak bekerja atau mempunyai jumlah pendapatan yang tidak mencapai paras minimum (dengan syarat hanya seorang isteri sahaja yang boleh membuat tuntutan walaupun suami memiliki lebih dari seorang isteri)

Jumlah pelepasan sebanyak RM4,000 boleh dituntut oleh penama yang mengisi efiling, jika dibuat taksiran bersama suami isteri.

Pelepasan sebanyak yang dibayar atau maksimum RM4,000 layak dituntut bagi suami yang ada membuat bayaran nafkah/alimoni kepada bekas isteri.

Tidak layak dituntut sebagai pelepasan cukai bagi bayaran nafkah/alimoni secara sukarela kepada bekas isteri di bawah perjanjian bersama tanpa sebarang perjanjian rasmi.

13) Pelepasan Suami OKU @ Isteri OKU

Diberikan kepada individu yang mempunyai pasangan (suami atau isteri) yang merupakan individu kurang upaya OKU yang berdaftar dan diiktiraf dengan JKM, diberikan pelepasan cukai tambahan sebanyak RM3500.

14) Anak Yang Layak untuk Pelepasan Cukai

(i) Cara Claim Pelepasan Cukai Untuk Anak Umur 18 Tahun Ke Bawah

Sebanyak RM2000 seorang bagi pelepasan bagi anak yang belum berkahwin dan berumur di bawah 18 tahun pada bila-bila masa dalam tahun taksiran.

(ii) Pelepasan & Rebat Cukai Untuk Anak Umur 18 Tahun Ke Atas

Pelepasan cukai sebanyak RM2000 ke atas seorang anak adalah layak dituntut untuk ibu atau bapa yang mempunyai anak/anak-anak yang berumur 18 tahun ke atas, belum berkahwin serta mengikuti pengajian pada tahun taksiran (sijil kemahiran, pra-ijazah, persediaan, pra-ijazah, A-level, matrikulasi).

Berbeza pula jika mempunyai anak/anak-anak yang belum berkahwin, berumur 18 tahun ke atas, dan syarat-syarat yang berikut dipenuhi :

- Kursus dan institusi pengajian tinggi diiktiraf oleh pihak berkuasa Kerajaan yang berkaitan

- Mengikuti pengajian tinggi sepenuh masa (seperti diploma, ijazah sarjana muda) di kolej, universiti atau institut pelajaran lain yang serupa dengannya di Malaysia.

- Mengikuti kursus sepenuh masa di luar Malaysia di peringkat ijazah (termasuk ijazah di peringkat sarjana atau kedoktoran) atau yang setaraf dengannya.

- Untuk memperoleh kelayakan perdagangan atau profesion di Malaysia, individu berkhidmat di bawah satu ikatan artikel atau indentur.

Maka, pelepasan cukai sebanyak RM8000 ke atas setiap orang anak boleh dituntut oleh ibu bapa.

15) Pelepasan Premium Insurans Nyawa KWSP

Berbanding tahun-tahun sebelum ini, terdapat sedikit perubahan untuk tahun taksiran 2019 untuk kategori ini.

Berbanding RM6000 pada tahun-tahun sebelum ini, perubahan pertama adalah dari segi jumlah pelepasan premium insurans nyawa lhdn yang dibenarkan iaitu sebanyak RM6000.

Tuntutan pelepasan bagi bayaran premium insurans/takaful nyawa sahaja layak dibuat bagi kakitangan awam yang memilih skim pencen.

Walaupun mereka membuat caruman tersebut secara sukarela, namun mereka tidak layak menuntut pelepasan ke atas bayaran caruman KWSP.

Pelepasan cukai sehingga RM3,000 bagi bayaran caruman insurans/takaful nyawa dan RM4,000 bagi caruman skim KWSP/skim lain yang diluluskan (caruman sendiri sahaja tidak termasuk caruman majikan) layak dituntut bagi kakitangan kategori selain penjawat awam berpencen.

Sebagai contoh, Hariz merupakan seorang kakitangan swasta yang ada mencarum skim KWSP RM5,000 setahun dan takaful nyawa sebanyak RM2,000 setahun, maka pelepasan sebanyak RM6,000 sahaja layak dituntut (RM4,000 caruman skim KWSP + RM2,000 caruman takaful nyawa)

Secara peribadi, syarat baru premium insurans nyawa ini agak merugikan bagi pembayar cukai bagi pendapat kami.

16) Pelepasan Skim Persaraan Swasta, SPS (Private Retirement Scheme, PRS)

Kepada mereka yang membuat bayaran premium je dalam skim anuiti tertunda atau menyertai atau membuat caruman ke dalam skim PRS yang diluluskan Suruhanjaya Sekuriti, akan diberikan pelepasan sebanyak RM3,000.

Buat masa ini, bermula tahun taksiran 2012 hingga 2023 sahaja, pelepasan ini ditetapkan berkuatkuasa.

Jadi, selagi mana ia masih berkuatkuasa, maka jangan lepaskan peluang untuk mendapatkan pelepasan ini.

17) Pelepasan Cukai Insurans Pendidikan dan Perubatan LHDN

Bagi bayaran premium insurans / takaful polisi pendidikan atau manfaat perubatan sama ada untuk diri sendiri, pasangan mahupun anak/anak-anak (polisi untuk ibu bapa adalah tidak dikira) dibenarkan membuat tuntutan contohnya sehingga RM3000.

Pemberian pelepasan cukai sspn untuk bayaran insurans pendidikan dan perubatan yang dibuat melalui potongan gaji, atau pun bayar sendiri tanpa melalui potongan gaji.

Insurans/takaful perubatan termasuklah kad perubatan (manfaat bayaran caj rawatan dan hospital) dan juga manfaat yang melindungi risiko akibat penyakit kritikal.

18) Pelepasan Caruman PERKESO Socso

Tidak melebihi RM250 pelepasan diberikan ke atas sumbangan dalam tahun taksiran kepada semakan PERKESO yang individu buat atau tanggung mengikut Akta Keselamatan Sosial Pekerja 1969.

19) Pelepasan Beli Komputer Peribadi (laptop), Telefon Pintar Smartphone / Tablet

Tambahan bagi lhdn gaya hidup ialah melibatkan pelepasan cukai istimewa penjana sejumlah RM2,500 jika Ada buat pembelian komputer peribadi (laptop), telefon pintar smartphone atau tablet antara tarikh 1 Jun sehingga 31 Disember

20) Pelepasan Perbelanjaan Perubatan Bagi Rawatan Kesuburan

- Relief lhdn MAKSIMUM: RM6000

Jika anda ada keluarkan belanja perubatan dan buat rawatan kesuburan baik dari pihak suami ataupun isteri untuk kelahiran anak anda boleh dapatkan pengecualian dan potongan cukai individu dengan lhdn

21) Potongan Cukai Perbelanjaan Pelancongan Dalam Malaysia

Anda layak tuntut dan claim pelepasan dan pengecualian cukai jika anda buat tempahan untuk penginapan hotel yang berdaftar bermula 1 Mac 2020 hingga 31 Disember

22) Contoh Pelepasan Cukai Derma

Kepada anda yang anda buat derma dan sumbangan kepada instituasi dan organisasi yang berkelayakan, anda layak dapat potongan dan pengecualian dan pelepasan serta rebat income tax dari pihak lhdn. Ini termasuk sumbangan derma/hadiah wang kepada kerajaan/kerajaan tempatan

Jenis Pelepasan Cukai Seksyen 132 dan 133 (Pendapatan Luar Negara)

Merujuk pelepasan cukai seksyen 132, Jika anda menerima gaji dan pendapatan dari luar negara di mana negara tersebut sudah tandatangan dua hala dengan Malaysia, maka anda dapat pengecualian untuk bayar cukai pendapatan.

Manakala pelepasan cukai seksyen 133 menjelaskan anda perlu bayar cukai di mana negara yang tempat anda kerja sehingga terima gaji dan pendapatan tidak menandatangani perjanjian dengan negara kita Malaysia.

Seksyen 132 membantu mengelakkan cukai berganda bagi pendapatan luar negara. Ia sangat berguna untuk syarikat atau individu yang beroperasi antarabangsa.

Ringkasan Senarai Pelepasan Cukai 2025

Pihak Kerajaan dengan kerjasama pihak LHDN telah menetapkan senarai pelepasan cukai bagi tahun taksiran 2024.

Pelepasan da pengecualian ini boleh dinikmati oleh semua pembayar cukai bagi meringankan beban pembayar cukai untuk membayar cukai dengan jumlah cukai yang tinggi.

Jadual senarai pelepasan cukai ini boleh dirujuk di laman sesawang www.hasil.gov.my individu pelepasan individu.

Berikut merupakan senarai pelepasan cukai untuk 2025 bagi tahun taksiran 2024;

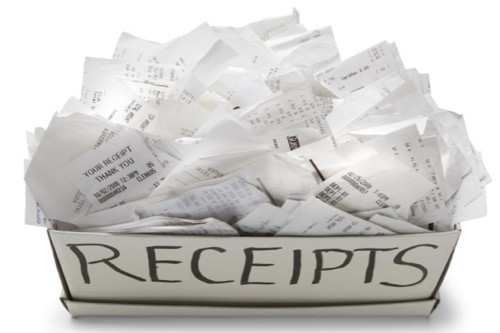

Senarai Resit Untuk Pelepasan Cukai Yang Boleh Claim LHDN

ndividu yang layak dikenakan cukai pendapatan wajib menyimpan resit-resit dan dokumen yang berkaitan untuk tujuan pengecualian cukai ketika menfailkan atau melapor pendapatan tahunan.

Resit untuk pelepasan cukai ini penting untuk merendahkan kadar bayaran cukai yang dikenakan ke atas individu.

Resit yang boleh claim lhdn wajib disimpan dalam simpanan pembayar cukai selama tempoh 7 tahun. Hal ini juga dapat memudahkan pihak LHDN membuat semakan berkaitan pemfailan cukai individu.

Berikut merupakan antara senarai resit yang perlu disimpan untuk lhdn sebagai rekod

- Baucer dividen

- Resit premium insurans

- Resit derma

- Resit perubatan

- Resit pembelian buku

- Resit pembayaran zakat

- Resit pembelian yang melibatkan gaya hidup

- Resit percutian seperti penginapan hotel

- Resit cukai beli peralatan sukan

- Resit pembelian alat elektronik

- Resit pembelian peralatan penyusuan

- Resit pembelian alat sokongan asas

Kepada anda gagal kemukakan resit lhdn, anda akan dikenakan denda oleh pihak lembaga hasil dalam negeri lhdn.

Sumbangan Derma LHDN Untuk Pengecualian Cukai Pendapatan

Menurut Seksyen 44 Akta Cukai Pendapatan 1967, berikut merupakan senarai sumbangan derma lhdn yang dibenarkan untuk pengecualian dan pelepasan cukai pendapatan 2024 taksiran 2025

- Senarai institusi derma lhdn yang diperoleh daripada pihak Kerajaan.

- Derma yang diterima oleh agensi atau institusi yang diiktiraf di mana ianya hanya terhad kepada 10 peratus potongan cukai sahaja.

- Derma daripada Badan Sukan yang diluluskan di mana ianya terhad kepada 10 peratus potongan cukai sahaja.

- Derma hasil daripada manfaat projek kepentingan Negara yang diluluskan di mana ianya terhad kepada 10 peratus potongan cukai sahaja.

- Hadiah artifak, manuskrip dan lukisan.

- Derma untuk kemudahan perpustakaan

- Pelepasan cukai derma sekolah

- Derma daripada hasil manfaat menyediakan kemudahan awam kepada orang kurang upaya.

- Derma rawatan kesihatan pada mana-mana badan kesihatan.

Jenis Pelepasan Cukai Syarikat 2025 Taksiran 2024

Berikut merupakan senarai pelepasan cukai syarikat bagi taksiran 2024 lhdn;

1. Elaun Modal (Capital Allowance)

Syarikat boleh menuntut elaun modal ke atas perbelanjaan aset tetap seperti mesin, komputer, kenderaan, perabot dan kelengkapan pejabat.

2. Elaun Pelaburan Semula (Reinvestment Allowance – RA)

Pelepasan ini diberikan kepada syarikat yang menjalankan aktiviti pengilangan atau pertanian dan melabur semula dalam aset seperti loji, jentera atau bangunan.

3. Pengecualian Cukai di bawah Insentif Koridor & Zon Ekonomi

Syarikat yang beroperasi di kawasan seperti Iskandar Malaysia, NCER, ECER dan SCORE boleh memohon insentif pengecualian cukai.

4. Elaun Cukai Pelaburan (Investment Tax Allowance – ITA)

Syarikat yang menjalankan aktiviti perkilangan, teknologi tinggi, atau sektor strategik boleh menuntut ITA.

5. Potongan Cukai Berganda (Double Deduction)

Potongan ini membolehkan syarikat menuntut dua kali jumlah perbelanjaan tertentu dalam kiraan cukai melibatkan Latihan pekerja, promosi eksport dan Perbelanjaan R&D yang diluluskan oleh MIDA atau MOSTI.

6. Potongan Zakat Perniagaan

Syarikat yang membayar zakat perniagaan kepada Majlis Agama Islam Negeri boleh menuntut potongan cukai sebanyak jumlah zakat yang dibayar.

Senarai jenis pelepasan cukai yang layak dituntut ini membantu syarikat menjimatkan kos cukai korporat secara signifikan.

Pastikan setiap tuntutan direkodkan dengan teliti dan selaras dengan peraturan LHDN.

Untuk maklumat lanjut, layari laman rasmi www.hasil.gov.my atau rujuk kepada penasihat cukai bertauliah.

FAQ

Anda akan dikenakan caj dan denda penalti yang tinggi

Anda tidak perlu membayar perbelanjaan yang disenaraikan oleh LHDN untuk pembayaran cukai

Setakat untuk taksiran tahun ini masih ada lagi

P/S : Apa-apa pun, sebagai peringatan penting, sokongan dokumen atau resit perbelanjaan yang berkaitan sebagai bukti hendaklah disediakan bagi setiap pelepasan yang dituntut.

Mengikut apa yang sudah dibelanjakan pada tahun taksiran, anda boleh lakukan tuntutan pelepasan cukai semaksimumnya supaya pengiraan cukai dikurangkan dan seterusnya jumlah cukai yang perlu dibayar sebelum tarikh tutup cukai pendapatan 2024.

PP/S : Kami akan kemaskinikan daripada masa ke semasa termasuk tips dan contoh pelepasan cukai pendapatan dan cara pengiraan pelepasan cukai pendapatan individu 2024 untuk perakuan tahun 2025 untuk anda.

PPP/S: Pastikan anda hantar sebelum tarikh akhir cukai pendapatan 2024 bagi taksiran tahun 2025. Jangan lepaskan peluang untuk lebih banyak claim cukai pendapatan ini.

Nantikan! Sharekan perkongsian senarai contoh pelepasan cukai pendapatan 2024 untuk efiling 2025 ini kepada kawan-kawan anda yang sedang sibuk kira tax mereka sekarang.